2017. évi adóváltozások a rövidtávú lakáskiadókra vonatkozóan

Összességében elmondható, hogy jó hírekkel számolhatunk be azoknak, akik Airbnb-n, Booking.com-on vagy egyéb más szállásközvetítő oldalon hirdetve adják ki a lakásaikat turistáknak.

Összességében elmondható, hogy jó hírekkel számolhatunk be azoknak, akik Airbnb-n, Booking.com-on vagy egyéb más szállásközvetítő oldalon hirdetve adják ki a lakásaikat turistáknak.

Közgazdász kollégánk, okleveles adószakértőnk, Kis-Vén Valéria összegyűjtötte, hogy a 2017-es adóváltozások közül a rövidtávú lakáskiadókat mely jogszabály-változások érintik leginkább:

NŐ AZ ÁFA ALANYI MENTESSÉG HATÁRA

A legjobb hír, hogy az áfa alanyi adómentesség értékhatára az éves 6 millió forintról 8 millió forintra emelkedik. 2017-től tehát két millió forinttal több bevétel érhető el anélkül, hogy áfát kellene fizetni a tevékenység után – természetesen az egyéb feltételek fennállása esetén.

MEGSZŰNIK AZ EHO A TÉTELES ÁTALÁNYADÓZÓKNÁL

A tételes átalányadó összege szobánként évente 2016-ban 32.000 Ft volt, melyhez társult még 6.400 Ft egészségügyi hozzájárulás is. 2017-től a fizetendő összeg nem változik, csupán a jogcím, ugyanis e két összeg összeadódik és ez lesz a tételes átalányadó összege, miközben az egészségügyi hozzájárulás fizetési kötelezettség megszűnik.

VÁLTOZÁSOK A KATA TERÜLETÉN

Azoknak, akik KATA-s egyéni vállalkozóként vagy KATA-s betéti társaság formájában végzik ezt a tevékenységet, szintén van egy jó hír: a KATA éves bevételi értékhatára az éves 6 millió forintról 12 millió forintra emelkedik 2017. január 1-től. Ez annyit jelent, hogy a havi KATA összege (ami 25, 50 vagy 75 ezer forint) jövőre már 12 millió forintos bevételt fog fedezni és e fölötti bevételi összegre kell majd csak megfizetni a 40%-os KATA összegét.

De vigyázat! Az áfa alanyi mentesség határa 8 millió forint lesz, ami azt jelenti, hogy KATA adózóként ha meghaladjuk a 8 millió forintot, akkor ugyanúgy áfa körbe kerülünk, mint bárki más. A 12 millió forintos értékhatár a jövedelmünk leadózására vonatkozik, tehát 8 millió forint fölött marad a havi KATA összege, de áfa fizetési kötelezettség keletkezik!

Úgyhogy külön számítást érdemel az az eset, amely során évi 8 millió forint fölött lesz a bevétel, de az nem haladja meg a 12 millió forintot. Mert előfordulhat, hogy még akkor is jobban járunk, ha áfa körbe kerülünk! Minden az adott helyzet és a kapcsolódó jogviszonyok függvénye.

Úgyhogy külön számítást érdemel az az eset, amely során évi 8 millió forint fölött lesz a bevétel, de az nem haladja meg a 12 millió forintot. Mert előfordulhat, hogy még akkor is jobban járunk, ha áfa körbe kerülünk! Minden az adott helyzet és a kapcsolódó jogviszonyok függvénye.

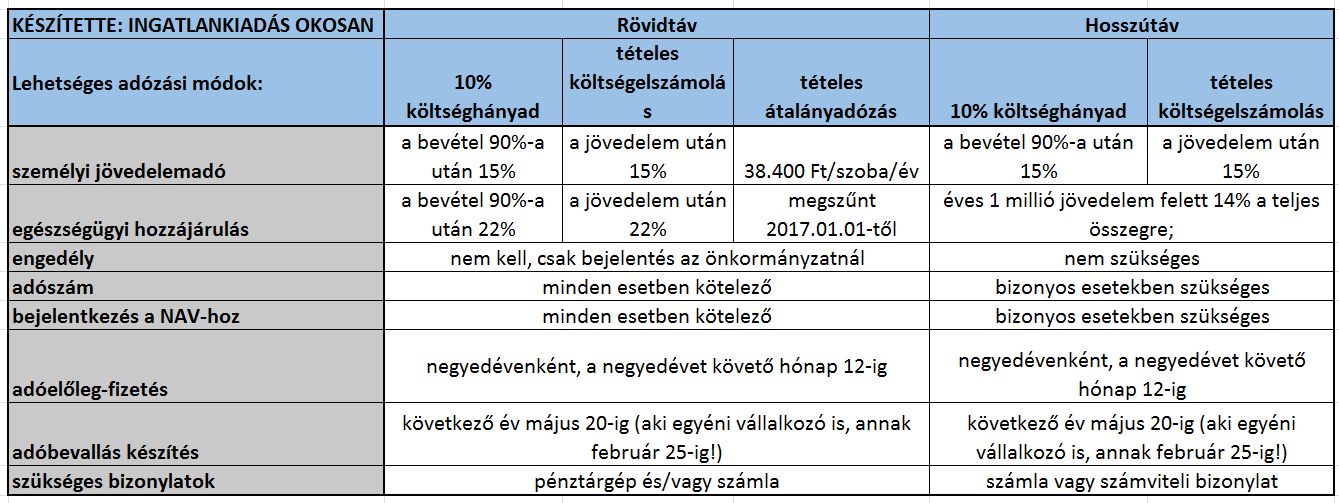

ÖSSZEFOGLALÓ TÁBLÁZATUNKAT ITT TALÁLHATOD, KLIKK A KÉPRE:

Ha hasznosnak tartottad ezt a bejegyzést, kérlek nyomj egy Tetsziket, de annak is nagyon örülünk, ha megosztod az ismerőseiddel, barátaiddal! Kövess a Facebookon is, ahol kommentelni is tudsz!

Ne a büntetésekre költsd a bevételed, itt vagyunk és segítünk.

TALÁLKOZZ VELÜNK SZEMÉLYESEN KÉPZÉSEINKEN!

RÖVIDTÁV (AIRBNB, BOOKING ÉS TÁRSAIK):

Rövidtávú lakáskiadás előadás tematika és jelentkezés

Rövidtávú lakáskiadás gyakorlati tréning

HOSSZÚTÁV (BÉRLŐK, ALBÉRLŐK A LAKÁSBAN):

Hosszútávú lakásbérbeadás előadás tematika és jelentkezés